Инновациялық жобалардың тиімділігі мен сапасын бағалау

Инновациялық жобалардың тиімділігі мен сапасын бағалау

#1 слайд

Инновациялы қ

жобалардың

тиімділігі мен

сапасын

бағалау Слайд 1 с

информацией о

кадрах

1 слайд

Инновациялы қ жобалардың тиімділігі мен сапасын бағалау Слайд 1 с информацией о кадрах

#2 слайд

Дәрістің мақсаты:

Инновациялық

жобалардың

тиімділігін

бағалау түсінігі,

мәні мен әдістерін

зерттеу Слайд 2 с информацией о кадрах

2 слайд

Дәрістің мақсаты: Инновациялық жобалардың тиімділігін бағалау түсінігі, мәні мен әдістерін зерттеу Слайд 2 с информацией о кадрах

#3 слайд

Тақырып бойынша

сұрақтар

1. Инновацияның экономикалық

тиімділігі: тұжырымдамасы,

мағынасы, бағалау әдістері.

2. Инновациялық жобалардың

статикалық және динамикалық

тиімділігін бағалау әдістері.

3. Инновациялық жобалардың

тиімділігін бағалауда

қолданылатын негізгі

көрсеткіштер.Слайд 8 с информацией о кадрах

3 слайд

Тақырып бойынша сұрақтар 1. Инновацияның экономикалық тиімділігі: тұжырымдамасы, мағынасы, бағалау әдістері. 2. Инновациялық жобалардың статикалық және динамикалық тиімділігін бағалау әдістері. 3. Инновациялық жобалардың тиімділігін бағалауда қолданылатын негізгі көрсеткіштер.Слайд 8 с информацией о кадрах

#4 слайд

Инновациялық жобалардың тиімділігін бағалау негізінен жобаға

жұмсалған шығындардың қайтарымдылығын анықтауды

сипаттайды.

Кез- келген бір инновациялық жобаны іске асыру материалдық және

қаржылық шығынды қажет етеді. Жаңа өнімге немесе қызметке

қолданушылардың табылуы жіне де жобаның қаншалықты

коммерциализациалауға өтетіндігін білмегендіктен әрқашанда

тәуекелге байланысты болады. Сондықтан да инновациялық үрдісте

бағалау уақыты маңызды болып табылады. Бағалаудың қиындығына

қарамастан, ол керекті және инновациялық үрдістің тәуекелін

анықтайтын фактор болып табылады.

4 слайд

Инновациялық жобалардың тиімділігін бағалау негізінен жобаға жұмсалған шығындардың қайтарымдылығын анықтауды сипаттайды. Кез- келген бір инновациялық жобаны іске асыру материалдық және қаржылық шығынды қажет етеді. Жаңа өнімге немесе қызметке қолданушылардың табылуы жіне де жобаның қаншалықты коммерциализациалауға өтетіндігін білмегендіктен әрқашанда тәуекелге байланысты болады. Сондықтан да инновациялық үрдісте бағалау уақыты маңызды болып табылады. Бағалаудың қиындығына қарамастан, ол керекті және инновациялық үрдістің тәуекелін анықтайтын фактор болып табылады.

#5 слайд

5 слайд

#6 слайд

Мысал:

Слайд 4 с информацией о кадрах

Кәсіпорын жаңа жабдықты сатып алуды жоспарлап отыр делік, орташа

жылдық құны 650 млн.тг. тең. Есептеулер бойынша, бұл жабдық жыл сайын

қосымша 100 млн. тг. таза пайда әкеледі.

Сонымен қатар, кәсіпорындар үшін орташа кірістілік деңгейі сала бойынша

22%, кәсіпорынның ағымдағы қызметінің рентабельділігі 19% құрайды.

Инвестициялық бухгалтерлік пайданы анықтау қажет.

РИ * 100%= 15,38%

! Егер б ұл көрсеткіш индикатордың есептілік деңгейі

инвестор қабылдайтын кірістілік деңгейінен асып кетсе, онда

бұл жоба қолайлы болып есептеледі.

Біздің жағдайда бұл шарт орындалады (15,38% < 22% и 19%).

Сондықтан кәсіпорын үшін қарастырылған жоба қолайлы емес.

6 слайд

Мысал: Слайд 4 с информацией о кадрах Кәсіпорын жаңа жабдықты сатып алуды жоспарлап отыр делік, орташа жылдық құны 650 млн.тг. тең. Есептеулер бойынша, бұл жабдық жыл сайын қосымша 100 млн. тг. таза пайда әкеледі. Сонымен қатар, кәсіпорындар үшін орташа кірістілік деңгейі сала бойынша 22%, кәсіпорынның ағымдағы қызметінің рентабельділігі 19% құрайды. Инвестициялық бухгалтерлік пайданы анықтау қажет. РИ * 100%= 15,38% ! Егер б ұл көрсеткіш индикатордың есептілік деңгейі инвестор қабылдайтын кірістілік деңгейінен асып кетсе, онда бұл жоба қолайлы болып есептеледі. Біздің жағдайда бұл шарт орындалады (15,38% < 22% и 19%). Сондықтан кәсіпорын үшін қарастырылған жоба қолайлы емес.

#7 слайд

7 слайд

#8 слайд

Мысал 1:

Кәсіпкер 1000 млн.тг. жуық жобаға инвестиция салады, таза табыстың жылдық сомасы -

500 млн тг. Кәсіпкер өз инвестициясын қанша жылда өтей алады?

IC=1000 млн.тг., 500 млн.тг.

РР

Мысал 2:

Жыл 0 1 2 3

Инвестиция

млн.тг. 1000 - - -

Таза кіріс

млн.тг. - 750 500 650

- 1 жылдан кейін жинақталған сома 750 млн.тг. құрайды;

- Қолма-қол ақшалай қаражаттардың түсуі 250 млн.тг. болды. (1000-750);

-

Келесі кезеңде инвестициялар сомасының ашылмаған балансын ақша сомасына

бөлейік

250/500=0,5 жыл;

- Қарапайым өтеу мерзімі 1,5 жыл болды.

8 слайд

Мысал 1: Кәсіпкер 1000 млн.тг. жуық жобаға инвестиция салады, таза табыстың жылдық сомасы - 500 млн тг. Кәсіпкер өз инвестициясын қанша жылда өтей алады? IC=1000 млн.тг., 500 млн.тг. РР Мысал 2: Жыл 0 1 2 3 Инвестиция млн.тг. 1000 - - - Таза кіріс млн.тг. - 750 500 650 - 1 жылдан кейін жинақталған сома 750 млн.тг. құрайды; - Қолма-қол ақшалай қаражаттардың түсуі 250 млн.тг. болды. (1000-750); - Келесі кезеңде инвестициялар сомасының ашылмаған балансын ақша сомасына бөлейік 250/500=0,5 жыл; - Қарапайым өтеу мерзімі 1,5 жыл болды.

#9 слайд

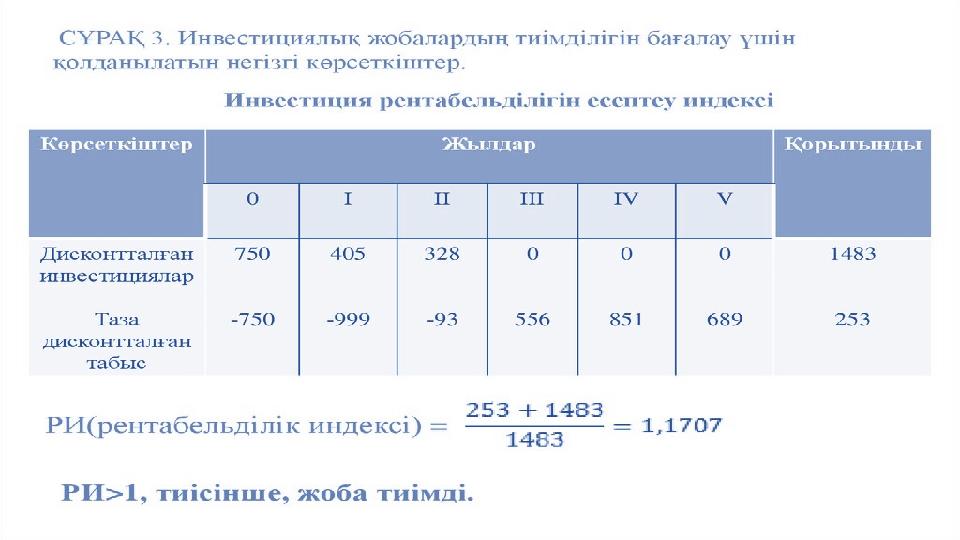

Инвестицияның рентабельділік

Profitability Index (PI) =

Мұндағы: ТДТ- таза дисконтталған табыс

ДИ-дисконтталған инвестиция

PI көрсеткіші:

•

дисконтталған ақшалай қаражаттардың ағындарының сол күні

орналастырылған инвестициялық шығындарға қатынасы;

•

инвестордың инвестицияланған қаражаттың бірлігіне арналған бірлік бөлігін

алуын анықтауға мүмкіндік береді;

•

жобалар PI 1- ден көп болғанда тиімдірек болады.

PI кемшіліктері:

•

кірістілік индексінің үлкен мәні әрдайым NPV көрсеткішіне сәйкес келе

бермейді және керісінше.

9 слайд

Инвестицияның рентабельділік Profitability Index (PI) = Мұндағы: ТДТ- таза дисконтталған табыс ДИ-дисконтталған инвестиция PI көрсеткіші: • дисконтталған ақшалай қаражаттардың ағындарының сол күні орналастырылған инвестициялық шығындарға қатынасы; • инвестордың инвестицияланған қаражаттың бірлігіне арналған бірлік бөлігін алуын анықтауға мүмкіндік береді; • жобалар PI 1- ден көп болғанда тиімдірек болады. PI кемшіліктері: • кірістілік индексінің үлкен мәні әрдайым NPV көрсеткішіне сәйкес келе бермейді және керісінше.

#10 слайд

10 слайд

#11 слайд

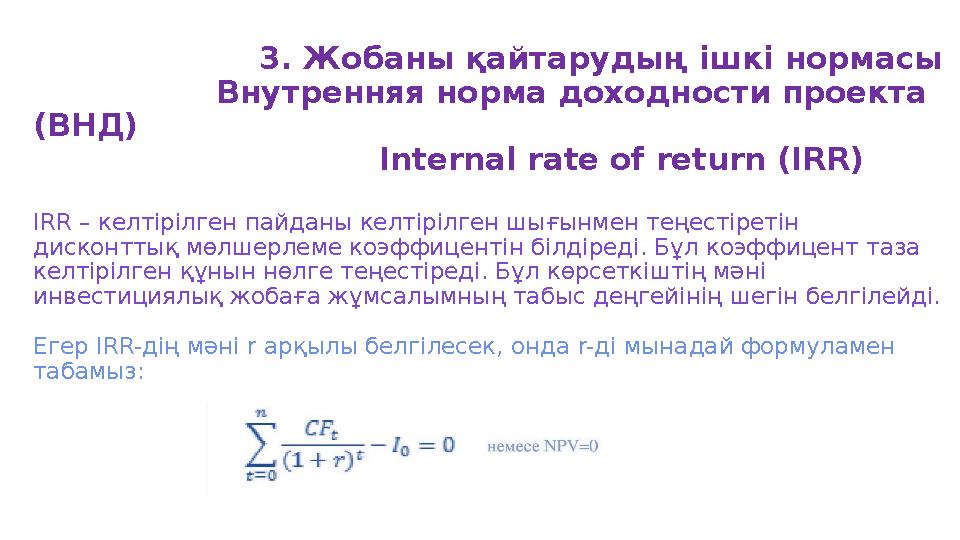

3. Жобаны қайтарудың ішкі нормасы

Внутренняя норма доходности проекта

(ВНД)

Internal rate of return (IRR)

IRR – келтірілген пайданы келтірілген шығынмен теңестіретін

дисконттық мөлшерлеме коэффицентін білдіреді. Бұл коэффицент таза

келтірілген құнын нөлге теңестіреді. Бұл көрсеткіштің мәні

инвестициялық жобаға жұмсалымның табыс деңгейінің шегін белгілейді.

Егер І RR- дің мәні r арқылы белгілесек, онда r- ді мынадай формуламен

табамыз:

11 слайд

3. Жобаны қайтарудың ішкі нормасы Внутренняя норма доходности проекта (ВНД) Internal rate of return (IRR) IRR – келтірілген пайданы келтірілген шығынмен теңестіретін дисконттық мөлшерлеме коэффицентін білдіреді. Бұл коэффицент таза келтірілген құнын нөлге теңестіреді. Бұл көрсеткіштің мәні инвестициялық жобаға жұмсалымның табыс деңгейінің шегін белгілейді. Егер І RR- дің мәні r арқылы белгілесек, онда r- ді мынадай формуламен табамыз:

#12 слайд

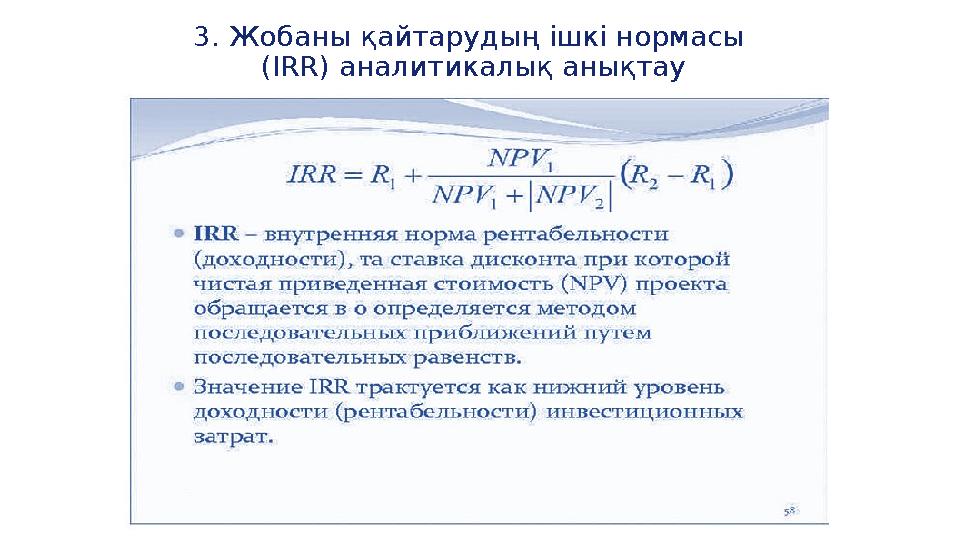

3. Жобаны қайтарудың ішкі нормасы

( IRR) аналитикалық анықтау

12 слайд

3. Жобаны қайтарудың ішкі нормасы ( IRR) аналитикалық анықтау

#13 слайд

13 слайд

#14 слайд

Ішкі норма көрсеткіштері :

•

Критерий инвестицияның абсолютті мөлшеріне

қарамастан, объектілігімен, тәуелсіздігімен

сипатталады.

•

Дисконт мөлшерлемесін анықтау арқылы есептелген,

болашақтағы ақша түсімдері инвестиция құнына тең

интегралды көрсеткіш.

•

Егер жоба қайтарымының ішкі нормасы белгіленген

көрсеткіштен асып кетсе немесе тең болған жағдайда,

инвестицияланған қаражат ақталады.

•

Ішкі норма мен дисконттау мөлшерлемесі арасындағы

айырмашылық тұрғысынан көрсетілетін «қауіпсіздікті

қамтамасыз ету» жобасын сипаттайдыСлайд 6 с информацией о кадрах І RR бойынша жобаны таңдау келесідей түрде жүзеге

асырылады:

а) егер І RR > r – жоба тиімді

ә) егер І RR < r – жоба тиімсіз

б) егер І RR = r – жобаны қаржыландырудан таза пайда

өзгермейді кез келген шешімді қабылдауға болады.

14 слайд

Ішкі норма көрсеткіштері : • Критерий инвестицияның абсолютті мөлшеріне қарамастан, объектілігімен, тәуелсіздігімен сипатталады. • Дисконт мөлшерлемесін анықтау арқылы есептелген, болашақтағы ақша түсімдері инвестиция құнына тең интегралды көрсеткіш. • Егер жоба қайтарымының ішкі нормасы белгіленген көрсеткіштен асып кетсе немесе тең болған жағдайда, инвестицияланған қаражат ақталады. • Ішкі норма мен дисконттау мөлшерлемесі арасындағы айырмашылық тұрғысынан көрсетілетін «қауіпсіздікті қамтамасыз ету» жобасын сипаттайдыСлайд 6 с информацией о кадрах І RR бойынша жобаны таңдау келесідей түрде жүзеге асырылады: а) егер І RR > r – жоба тиімді ә) егер І RR < r – жоба тиімсіз б) егер І RR = r – жобаны қаржыландырудан таза пайда өзгермейді кез келген шешімді қабылдауға болады.

#15 слайд

15 слайд

#16 слайд

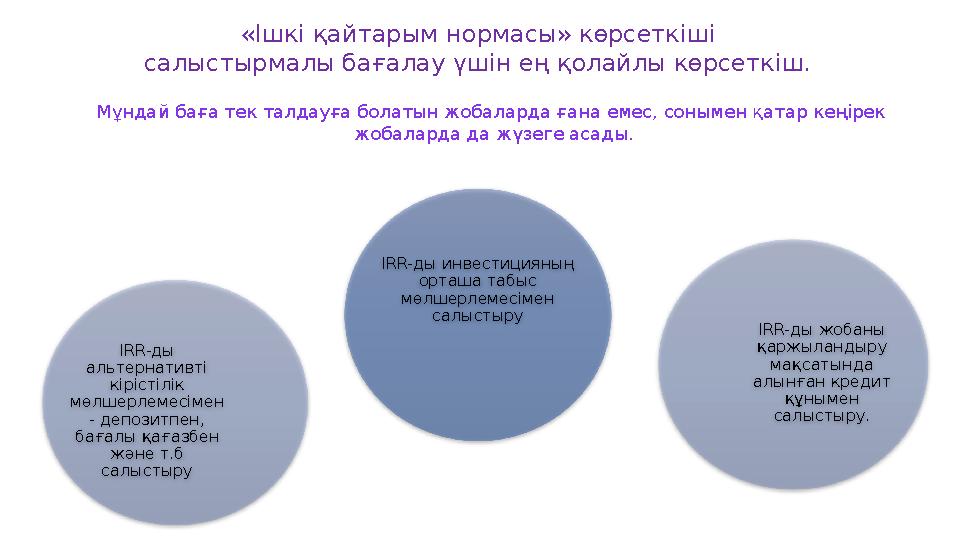

«Ішкі қайтарым нормасы» көрсеткіші

салыстырмалы бағалау үшін ең қолайлы көрсеткіш.

Мұндай баға тек талдауға болатын жобаларда ғана емес, сонымен қатар кеңірек

жобаларда да жүзеге асады.

IRR- ды инвестицияның

орташа табыс

мөлшерлемесімен

салыстыру

IRR- ды жобаны

қаржыландыру

мақсатында

алынған кредит

құнымен

салыстыру.IRR- ды

альтернативті

кірістілік

мөлшерлемесімен

- депозитпен,

бағалы қағазбен

және т.б

салыстыру

16 слайд

«Ішкі қайтарым нормасы» көрсеткіші салыстырмалы бағалау үшін ең қолайлы көрсеткіш. Мұндай баға тек талдауға болатын жобаларда ғана емес, сонымен қатар кеңірек жобаларда да жүзеге асады. IRR- ды инвестицияның орташа табыс мөлшерлемесімен салыстыру IRR- ды жобаны қаржыландыру мақсатында алынған кредит құнымен салыстыру.IRR- ды альтернативті кірістілік мөлшерлемесімен - депозитпен, бағалы қағазбен және т.б салыстыру

#17 слайд

Инвестициялық жобаның тиімділігін бағалау критерийлері

Егер РИ(рентаб.инд) >1 болса,

онда NPV>0, және IRR> Д

Егер РИ(рентаб.инд) =1 болса,

онда NPV=0, және IRR= Д

Егер РИ(рентаб.инд) <1 болса,

онда NPV<0, және IRR< Д Жоба тиімді, оны

іске асыруға

қабылдау керек

Жоба капитал

өсіміне әкелмейді

Жоба тиімсіз

17 слайд

Инвестициялық жобаның тиімділігін бағалау критерийлері Егер РИ(рентаб.инд) >1 болса, онда NPV>0, және IRR> Д Егер РИ(рентаб.инд) =1 болса, онда NPV=0, және IRR= Д Егер РИ(рентаб.инд) <1 болса, онда NPV<0, және IRR< Д Жоба тиімді, оны іске асыруға қабылдау керек Жоба капитал өсіміне әкелмейді Жоба тиімсіз

#18 слайд

СҰРАҚ 3. Инвестициялық жобалардың тиімділігін бағалау үшін қолданылатын негізгі

көрсеткіштер.

4.Қарапайым өтеу мерзімі

Простой срок окупаемости

Payback Period (PP)

•

Қарапайым өтеу кезеңі - бұл түскен табыстың таза сомасы, жобаға салынған

инвестицияның көлемін жабатын кезеңі.

•

Инвестициялық жобаның қарапайым өтелу мерзімі болып ақшалай

қаражаттардың таза ағындарының жиынтық құны теріс мәннен оңға өзгерген

кезең болып табылады.

•

Әдістің артықшылығы - есептеулердің қарапайымдылығы.

Бұл әдістің кемшіліктері бар

•

нормативтік талаптарды өтеу кезеңін таңдау субъективті болуы мүмкін;

•

әдіс ақшаның уақытша құнын ескермейді;

•

әдіс жобаның мерзімінен тыс кірістілігін ескермейді

18 слайд

СҰРАҚ 3. Инвестициялық жобалардың тиімділігін бағалау үшін қолданылатын негізгі көрсеткіштер. 4.Қарапайым өтеу мерзімі Простой срок окупаемости Payback Period (PP) • Қарапайым өтеу кезеңі - бұл түскен табыстың таза сомасы, жобаға салынған инвестицияның көлемін жабатын кезеңі. • Инвестициялық жобаның қарапайым өтелу мерзімі болып ақшалай қаражаттардың таза ағындарының жиынтық құны теріс мәннен оңға өзгерген кезең болып табылады. • Әдістің артықшылығы - есептеулердің қарапайымдылығы. Бұл әдістің кемшіліктері бар • нормативтік талаптарды өтеу кезеңін таңдау субъективті болуы мүмкін; • әдіс ақшаның уақытша құнын ескермейді; • әдіс жобаның мерзімінен тыс кірістілігін ескермейді

#19 слайд

Инвестицияны бағалаудың ең басты қарапайым әдісі бұл инвестицияның өтеу

мерзімі есептеу әдісі болып табылады.Бұл әдіс инвестицияның бастапқы

сомаларын жабу үшін мерзімін анықтаудан тұрады. Инестицияның өтелу

мерзімін ( PP- payback per і od) есептеу формуласы келесідей:

19 слайд

Инвестицияны бағалаудың ең басты қарапайым әдісі бұл инвестицияның өтеу мерзімі есептеу әдісі болып табылады.Бұл әдіс инвестицияның бастапқы сомаларын жабу үшін мерзімін анықтаудан тұрады. Инестицияның өтелу мерзімін ( PP- payback per і od) есептеу формуласы келесідей:

#20 слайд

І-мысал , Егер инвестициялық жобадан 600 млн. тг. инвестиция жұмсағанда 8 жыл ішінде

150млн. тг. жыл сайын табыс әкелсе, онда өтелу мерзімі:

PP = 600 млн/150млн = 4жыл.

Ендеше 4 жылда жоба өзін өзі өтеп, қалған 4 жылда инвестор таза пайда алады.

II мысал , жобаны іске асырудан түсетін ақшалай түсімдердің шамасы жыл сайын өсіп отырса,

онда ( å) өолданылады. Мысалыға, жоғарыда қарастырылған жобадан түсетін ақшалай

түсімдер жыл сайын өсуіне байланысты әр түрлі делік.

1-жылы – 50млн. теңге

2-жылы – 100млн. теңге

3-жылы – 200млн. теңге

4-жылы – 250млн. теңге

5-жылы – 300млн. теңге

Онда біз жобаның 4 жылда өтелетінін білеміз, себебі (50+100+200+250), ақшалай түсімдер

кезеңі бастапқы жұмсалған инвестиция 600 млн. теңгені құрайды.

20 слайд

І-мысал , Егер инвестициялық жобадан 600 млн. тг. инвестиция жұмсағанда 8 жыл ішінде 150млн. тг. жыл сайын табыс әкелсе, онда өтелу мерзімі: PP = 600 млн/150млн = 4жыл. Ендеше 4 жылда жоба өзін өзі өтеп, қалған 4 жылда инвестор таза пайда алады. II мысал , жобаны іске асырудан түсетін ақшалай түсімдердің шамасы жыл сайын өсіп отырса, онда ( å) өолданылады. Мысалыға, жоғарыда қарастырылған жобадан түсетін ақшалай түсімдер жыл сайын өсуіне байланысты әр түрлі делік. 1-жылы – 50млн. теңге 2-жылы – 100млн. теңге 3-жылы – 200млн. теңге 4-жылы – 250млн. теңге 5-жылы – 300млн. теңге Онда біз жобаның 4 жылда өтелетінін білеміз, себебі (50+100+200+250), ақшалай түсімдер кезеңі бастапқы жұмсалған инвестиция 600 млн. теңгені құрайды.

#21 слайд

Слайд 1 0 с информацией о кадрах

Пайдаланған әдебиеттер:

1. Черняк В., Шалболова Ү. Қаржылық

талдау:

Оқу құралы.-Астана: Фолиант, 2013.-

160 бет. (112-119 беттер)

2. Блау С.Л. Инвестиционный анализ. –

М.: Дашков и К.,2014.-256 ст. (86-95

стр.)

3. Инвестиционный анализ

Электронный ресурс. Курс лекций.

Н.Н. Таскаева. –М.: НИУ МГСУ, 2016 г

21 слайд

Слайд 1 0 с информацией о кадрах Пайдаланған әдебиеттер: 1. Черняк В., Шалболова Ү. Қаржылық талдау: Оқу құралы.-Астана: Фолиант, 2013.- 160 бет. (112-119 беттер) 2. Блау С.Л. Инвестиционный анализ. – М.: Дашков и К.,2014.-256 ст. (86-95 стр.) 3. Инвестиционный анализ Электронный ресурс. Курс лекций. Н.Н. Таскаева. –М.: НИУ МГСУ, 2016 г

шағым қалдыра аласыз